実務で最も使う機会が多い人気の税法科目、消費税法。

筆者は第68回の税理士試験で合格しました。

消費税法は受験者数も多く、税法初学者も多いので比較的受かりやすい科目。

初めての税法として、おすすめの科目です。

この記事では、消費税法の勉強方法を紹介。

さらに消費税法の合格者に行ったアンケートでわかった、合格までに必要な勉強時間も公開します。

(注)筆者の合格した68回本試験時点ではインボイス・軽減税率の論点はありませんのでその点はご注意ください。

税法科目は専門学校必須です、独学はやめましょう。

税理士講座おすすめランキング記事も参考にしてください。

【税理士試験】消費税法の概要

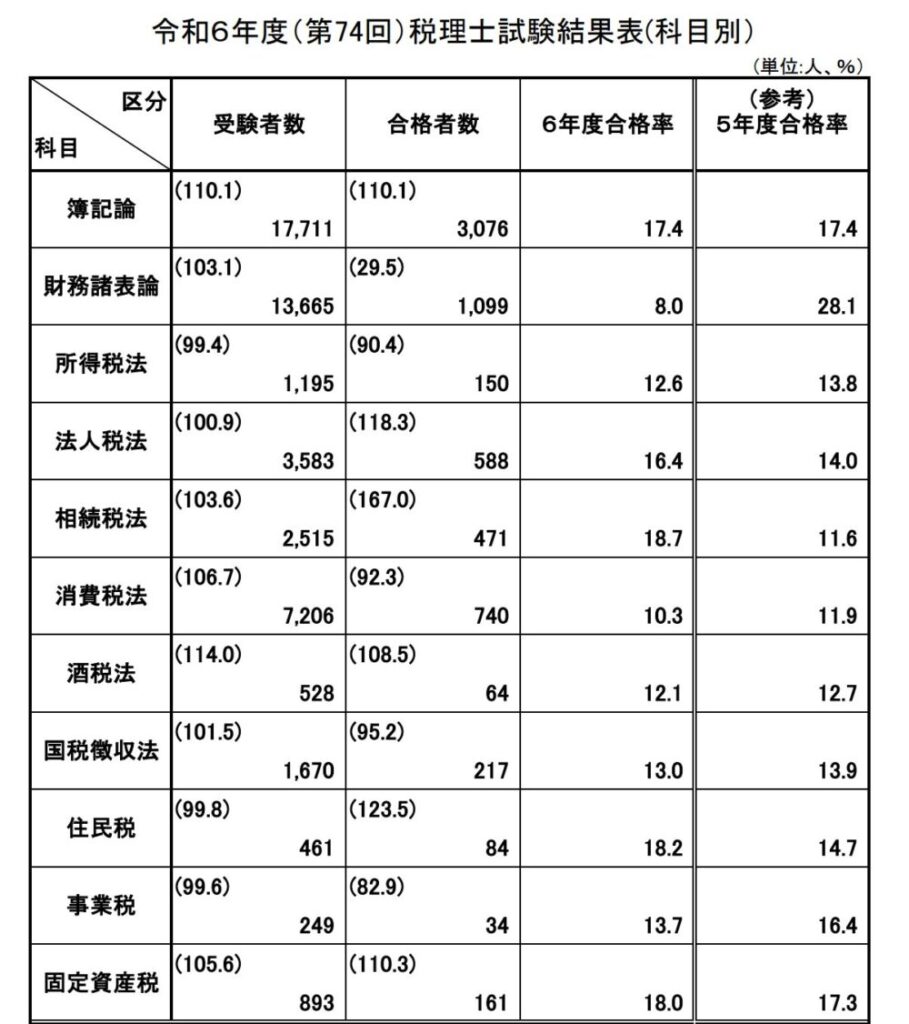

消費税法の合格率

近年の消費税法の合格率は、10から13%程度です。

| 年度 | 令和6年度 | 令和5年 | 令和4年 | 令和3年 | 令和2年 | 令和元年 |

| 合格率(%) | 10.3 | 11.9 | 11.4 | 11.9 | 12.5 | 11.9 |

消費税法の勉強時間

TAC公式によれば、消費税法の勉強時間は350時間。

実際に筆者が受講した感じでも、他の税法よりはボリュームは少ないです。

働きながら1年で合格レベルまで行けるボリューム感ですね。

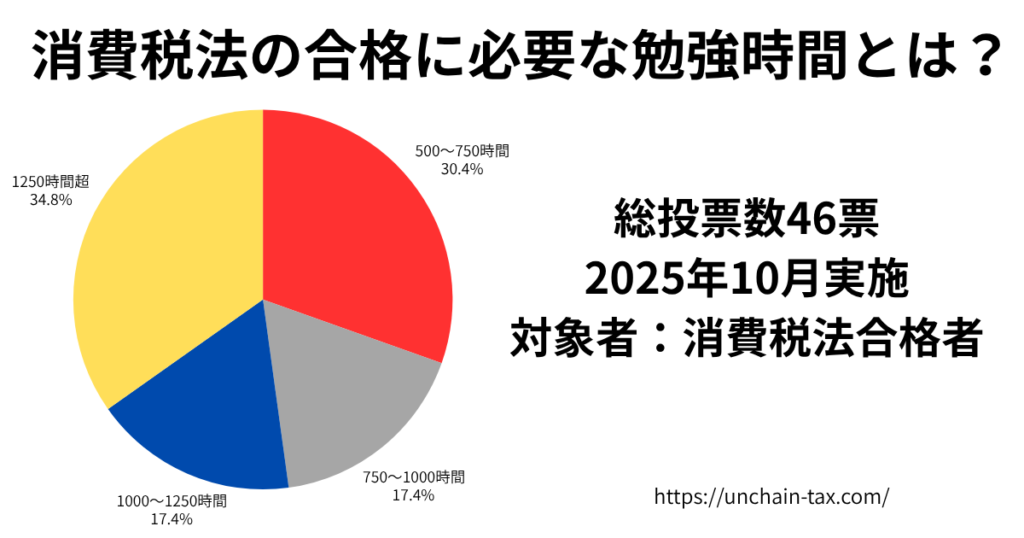

アンケートでわかった消費税法の実際の勉強時間とは?

Xで直近3年以内の消費税法合格者に行ったアンケートでは、以下の結果になりました。

筆者の受験時代は、消費税法の合格時間は1000時間と言われていました。

現在では軽減税率やインボイスなどの改正論点が追加され、学習負担は増加しています。

1年で確実に合格したいなら、1250時間以上を目指しましょう。

勉強時間にはバラつきがありますが、大体TAC公式の2〜4倍。

合格するには、このぐらいの勉強時間が必要ってことです。

【受かりやすい】税法初学者に消費税法をおすすめする理由

筆者が消費税法をおすすめする理由は以下の点。

学習ボリュームは少なめ

消費税の理論題数は約50題。

法人税法120題・相続税法70題と比較しても、まだまだ少ないです。

実際の勉強時間

アンケート結果から合格するには、最低でも800から1,000時間はかかるでしょう。

専門学校の標準学習時間は、理論暗記の時間を含みません。

あくまでも、全範囲の学習が終わる時間なので注意してください。

1題暗記するのに3時間だと、理論暗記だけで最低150時間かかります。

筆者は合格までに2回受験。合計で1,000時間かかりました。

税法が初めての方は、理論暗記で絶対に苦戦します。

色々な暗記方法を試してみて、自分に合う暗記法を確立しましょう。

消費税法のみ受講している受験生は少ない

消費税法はボリュームの少なさから、会計科目と一緒に受験する受験生が多いです。

筆者も簿記論と一緒に、初めての税法科目として消費税法を受講しました。

はっきりいいますが、働きながらだと1科目に絞ったほうがいいですよ。

筆者は消費税法の初受験のときは、まったく太刀打ちできませんでした。

複数科目を同時に勉強しても、合格レベルまでいけなければ意味ないです。

欲張らないほうが近道だったりします。

逆に言えば、消費税法だけに絞って学習すれば初学でも、本試験までに充分合格レベルに届きます。

消費税法は、記念受験者も相当いるはずなので。

受験者数、合格人数が多い

消費税法は税法科目の中で、最も受験者数と合格者数が多い科目。

初めての税法科目として選択する受験生も多いので、母集団のレベルも比較的高くありません。

税法科目の中では合格しやすい科目です。

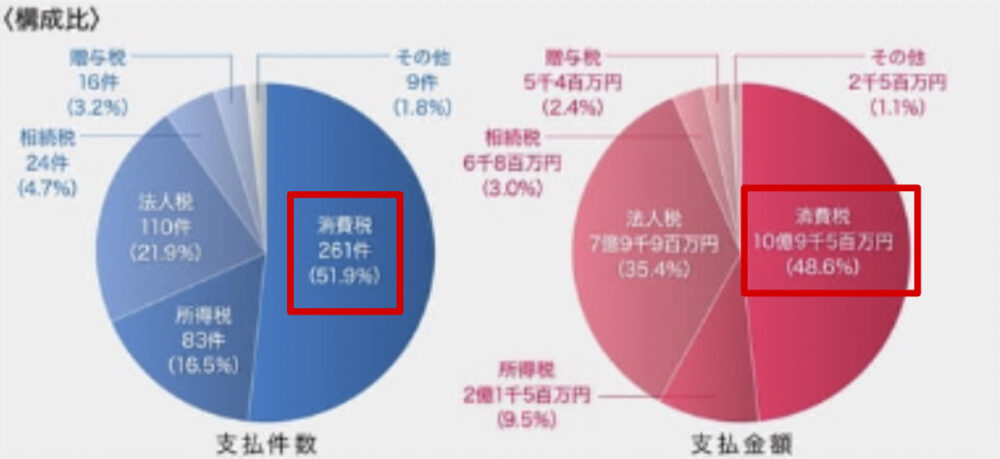

消費税法は損害賠償で訴えられる可能性が高い

消費税法は税理士のミスで、損害賠償を請求される可能性が最も高いです。

支払件数、支払金額ともにダントツでNO.1

試験勉強をすれば、実務でもミスが多い届出関係や納税義務、取引分類など網羅的に学習できます。

軽減税率やインボイスなど、改正も多い科目なので学習しておいて損はないです。

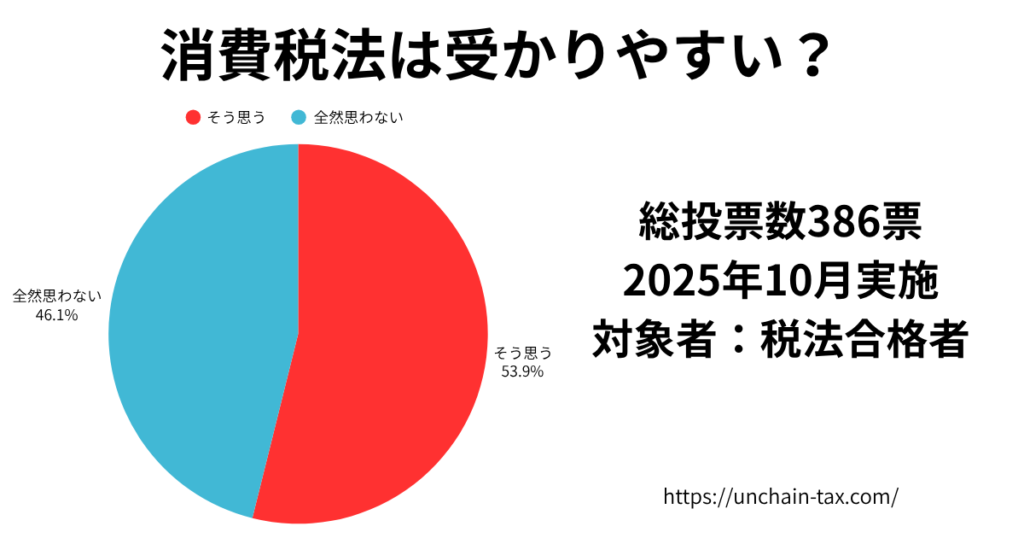

税法合格者のアンケート結果

Xで税法合格者に「消費税法は受かりやすいか?」を聞いてみました。

アンケートからも消費税法は比較的受かりやすい科目と言えそうです。

理由としては、以下の点が多かったです。

【税理士試験】消費税法の勉強方法

専門学校は必須

税法科目からは専門学校に必ず行きましょう。

毎年の税制改正に、独学では対応できません。

当ブログでは税法科目はTAC・大原をおすすめしています。

消費税法は理論・計算ともに専門学校の教材をフル活用するのが合格の近道。

直前答練に強い大原税理士講座の口コミ記事や、演習量に定評のあるTAC税理士講座の評判記事も参考にしてください。

理論は全部覚えるつもりで

消費税法の理論の題数は約50題。

法人税法の半分以下です。

全部覚えるつもりで暗記していきましょう。

ただし消費税法の理論は覚えにくいので、結構時間がかかります。

各論点の用語の意義から覚えていくのがいいでしょう。

用語の意義から覚えて、計算とリンクさせながら本文の暗記をすると理解が深まります。

まずは個別理論の暗記から

本試験では、べた書きが書けないと終わってしまいます。

べた書きとは・・・理論の条文をそのまま書き出す問題。理論教材の丸暗記だけで対応可能。

A,Bランクは完璧に、Cランクでも税法用語を使いながら作文で対応できるくらいを目指しましょう。

べた書きが空欄だと、その時点で不合格になる可能性が高いです。

理論マスターの◎と○印を優先させて、▲印は余裕があればでOK。

応用・事例理論の柱上げはドクター、直前テキストで練習

本試験では、べた書きの他に応用理論や事例理論が出題されます。

理論ドクターと直前テキストで対策しましょう。

応用理論とは・・・複数の理論の柱を横断的に抜き出して解答する問題。理論教材の暗記+理論同士の繋がり、理解が必要な問題

事例理論とは・・・実際の取引事例に対して、どのような課税関係になるかを問われる問題。丸暗記では対応できない。

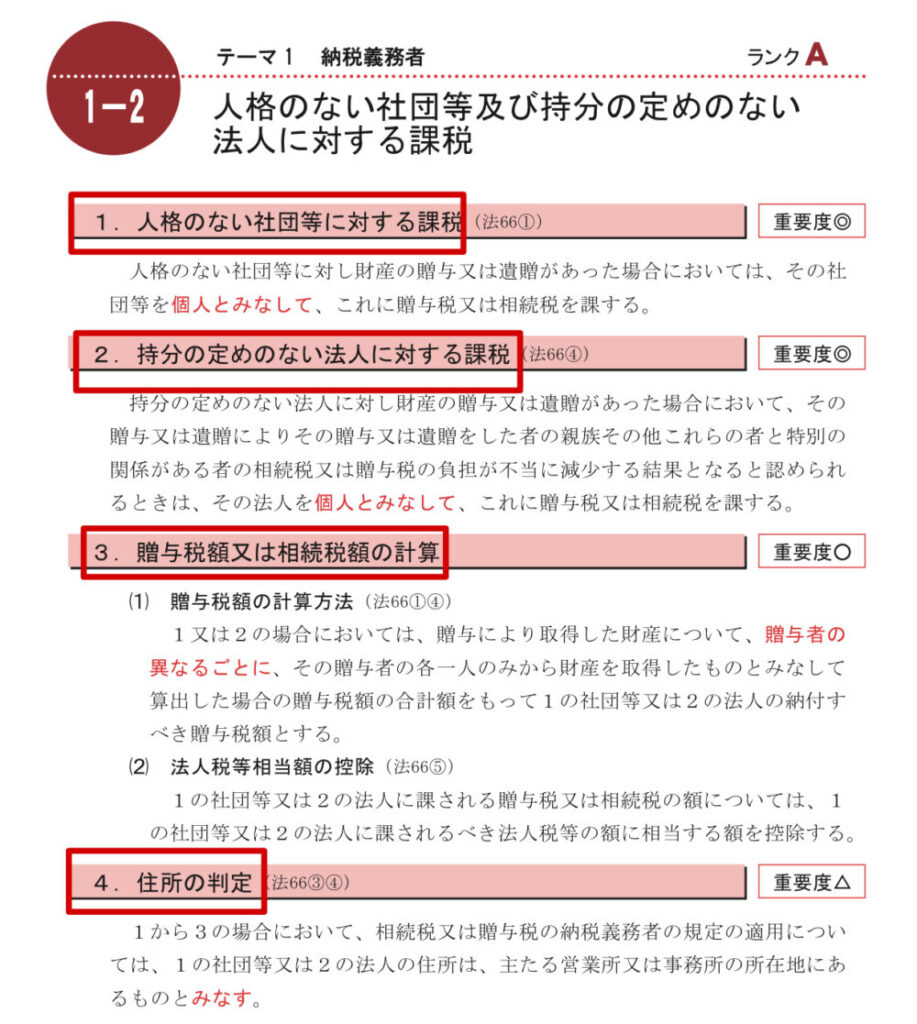

応用理論の勉強方法

応用理論は、柱上げ中心にやりましょう。

問題文を読む→関連理論の柱を上げる

これをひたすら繰り返します、全文を書く必要はありません。

赤枠の部分が「柱」のタイトルになります。

理論は書くな

筆者は柱のタイトルだけを紙に書き出して、本文は思い浮かべるだけの方法で応用理論の勉強をしていました。

本文まですべて書きだすのは、時間がもったいないのでやめましょう。

読むだけでも本試験で書けます、大丈夫です。

事例理論は形を覚える

事例理論は、専門学校の解答テンプレをパクリましょう。

計算の解説ページも、理論の考え方の参考になるので使えます。

テンプレの〇〇部分を当てはめて解答すればOK。

事例理論を全部対策するのは、時間的に厳しいです。

パターンが決まっているので、部分点狙いでいきましょう。

計算は取引分類と納税義務判定が大事

計算で重要なのは「取引分類」と「納税義務判定」です。

特に納税義務判定を間違えると、一発退場になります。

答練や過去問をつかって重点的に練習しましょう。

計算で差がつくのは納税義務判定くらいなので、どの論点でも解けるようにしておきます。

計算問題の効率的な勉強方法

消費税法は、計算もパターン化されています。

3つの計算パターンを覚えたら、総合問題は納税義務判定と取引分類だけやります。

集計もしないし最終税額も出しません、取引分類が合っていればOK。

この方法なら答練1題が、30分あれば終わります。

ガンガン答練を回してください。

あまりやらなすぎると計算パターンを忘れてしまうので、何日かに1回は最終値まで解きましょう。

間違いノートで最終仕上げ

間違えた取引分類は、別途ノートなどにまとめておきます。

間違えた箇所の問題文をコピーして、貼り付けておきましょう。

これを繰り返すと、8月には「弱点ノート」ができあがります。

あとは本試験までにこの弱点ノートを完璧にするだけです。

あまり早い時期から弱点ノートを作ると量が大変なことになるので、作り始めるのは直前期あたりからでOK。

取引分類は、鼻歌まじりで瞬時にできるレベルを目指しましょう。

消費税法の計算スピードは取引分類の判断で差が付きます。

【税理士試験消費税法】筆者の合格年度の成績

普段の答練の成績

合格者のブログを見ると皆さん上位10%とかです、すごいですよね?

筆者は消費税法の答練で、上位10%に入ったことは1度もありません。

10%どころか常に40%くらいをウロウロしてました。

全国模試はSランク

合格年度の全国模試だけは、なぜかSランクでした。

びっくりして質問電話で講師に電話してしまいましたよw

講師いわく普段の答練は

らしいです、いったいなんの意味があるのか…

答練の成績は気にし過ぎるな

近年では全国模試も、事前に模範解答が同梱されていますよね。

おそらくコロナの影響で仕方ないのでしょうが、もはや答練の成績はあてになりません。

専門学校の成績が悪くても、絶対に受験しましょう。

大事なのは本試験の合格です、専門学校で上位に入ることじゃないです。

答練や模試の成績は合否の参考にはなりますが、気にしすぎる必要はありません。

本試験のボーダーの信憑性については、税理士試験ボーダー分析記事でも詳しく解説しています。

【税理士試験消費税法】合格体験記(68回)

理論

・納税義務

柱上げはすべてOK。

柱上げの時点で「全部書いてたら絶対に時間内に終わらん。」と思ったのでカッコ書きなんかはほとんど省略。

・確定申告べた書き

完璧ではないけど6割くらい書けた、作文多め。

・輸出物品販売場

白紙

・選択届出書、中間申告、還付申告

言ってることがおかしくない程度に作文解答、結論は合わせた。

この程度でも受かります。

計算

・簡易課税

最終値合わず。

・原則課税

わからない箇所は勘で、基本的なところは全部できた。

時間切れで最終値まで解答できず。

これで合格でした。

受験生のレベルは相当低い

TAC、大原の模範解答では自己採点ボーダージャストくらい。

当時は簡易課税は最終値まで合わせなきゃ受からん、と言われたもんですが。

普通に合格してました、たぶんガチ受験生以外の理論の精度は相当低い。

基本的なところがちゃんと出来て、理論と計算バランスよく解答すれば受かります。

理論に白紙の箇所があっても受かります。

もちろん白紙は無いほうがいいです、Cランクは作文できるだけでも差がつきます。

合格体験記からも、消費税法は努力が結果につながりやすい科目だと分かります。

勉強とキャリアを両立させたい方は、転職エージェント比較記事も確認してみると良いでしょう。

【税理士試験消費税法】勉強時間を確保できれば受かりやすい科目

この記事では、消費税法の勉強時間と受かりやすい理由について解説しました。

消費税法は実務でも最重要な科目。

働きながらでも1科目に絞れば、合格もしやすいです。

消費税法に合格できれば、転職はもちろん色々な道が開けます。

明るい未来を目指して頑張りましょう。

税法は専門学校が必須。