ラストの科目、相続税法を受験してきました。

本試験後、すぐに解答復元。

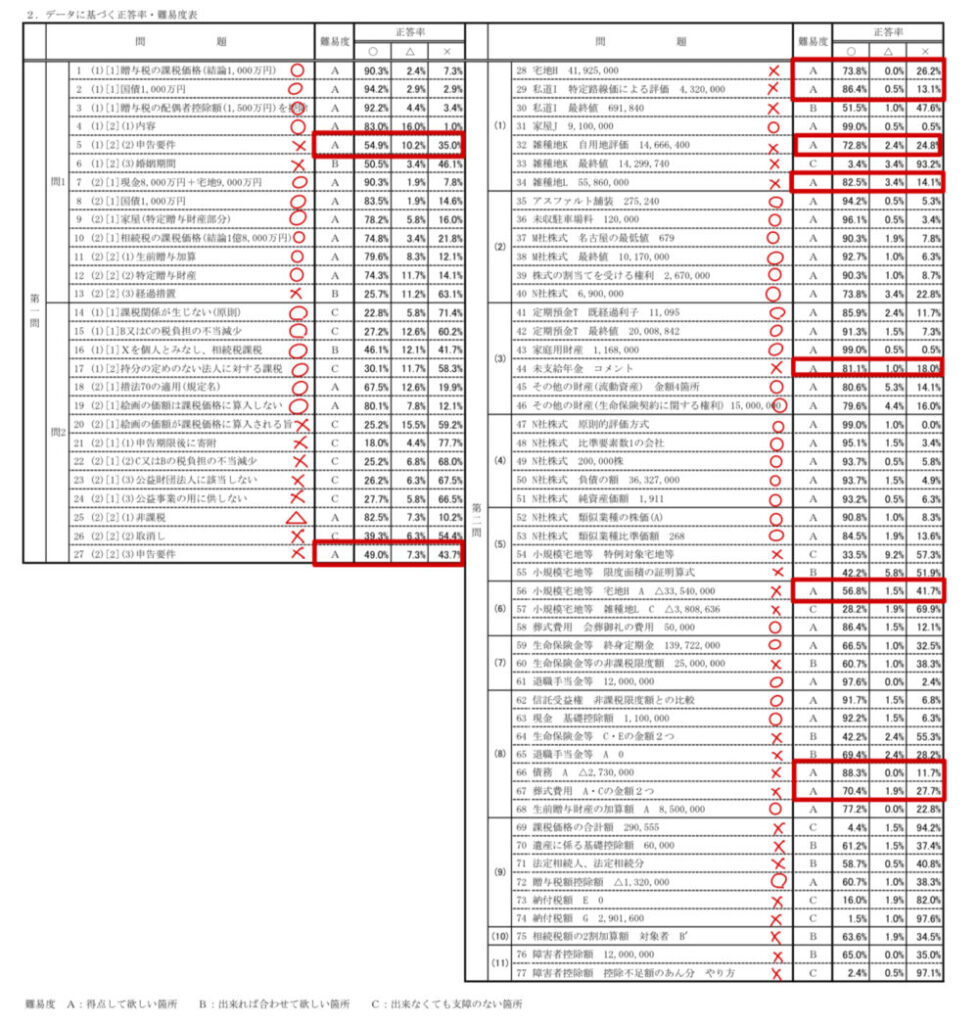

専門学校の解答速報を参考に自己採点、分析をしていきます。

今年もボーダーには届かず、去年ボーダー以下でも合格しているので諦めていません。

| 理論 | 計算 | 合計 | ボーダー | 合格確実 | |

| TAC | 38(36) | 26(30~32) | 64 | 66~68 | 80 |

| 大原 | 採点サービスで算定(34) | 採点サービスで算定(34) | 59 | 68 | 78 |

第74回 相続税法の感想

理論

近年の出題パターンどおり、事例問題2題の出題でした。

問1はびっくりするぐらいシンプルな生前贈与加算の事例問題。

あまりに簡単なので「なにか罠があるのでは?」と、何度も問題文を読みました。

何度読んでも罠らしいモノはなかったのですが。

「贈与税の配偶者控除の概要についても説明すること」の1文に手が止まる。

「も?」他にもなにかあるってこと?ないよな・・・

本試験特有の曖昧な指示に悩みましたが、先に進むことに。

問2は一瞬「美術品の納税猶予」かと思いましたが、まさかの昨年出題の「持分の定めのない法人」が2年連続出題。

筆者は運良く書けましたが、TAC・大原ともに低ランクの理論だったので書けている受験生は少なそうです。

慎重になりすぎて問2(1)を書き終えた時点で50分経過。

やばい、計算に行かないと。いや理論の白紙はまずい

そう思い、理論の限度時間50分を超えていましたが(2)に着手。

再び「相続税の非課税措置についても説明すること」の1文に手が止まる。

課税される場合も書けってことか?聞きたい時点が寄附時なのか2年後なのかわからんぞ。

とにかく時間がなかったので、とりあえず非課税規定だけ省略して書き計算へ。

理論の解答時間は53分。

計算

時間がない、急がなきゃ。

相続人判定は簡単やな、A・Gの2人っと。(ミス)

雑種地?こんなの習ってないな。とりあえず飛ばそう。

税額控除、ほとんど「対象者なし」やな、すげぇ楽。

暦年贈与と配偶者控除の間のカッコ書きなんや?

精算贈与のこと聞きたいのかな?作問者、性格悪いな。

分割財産を書くところがないな、現金?とりあえずここに書くか。

非株は簡単だから落としたらまずいな、慎重に。

残り1分、宅地Hは取れるな。急げ。(特定路線価で計算してミス)

「やめてください」

終わった、高得点勝負になりそうだな。

計算の解答時間は67分。

全然時間が足りませんでした。

当時の受験生の感想は多様でしたが、客観的に振り返るなら【TAC税理士講座】や【資格の大原 税理士講座】の試験分析が参考になります。

第74回 相続税法 解答復元

理論(38点/50点)

問1(22点/25点)

(1)令和4年分の贈与税の課税価格(10点/11点)

(概要)(3点/3点)

Aの贈与税の課税価格は以下の合計額1,000万円となる。

・国債の贈与時の時価1,000万円

なお、家屋については贈与税の配偶者控除の規定の適用を受けているため1,500万円全額が贈与税の課税価格に算入されない。

(規定)

・贈与税の配偶者控除の概要(5点/6点)

その年においてその者との婚姻期間が20年以上である配偶者から贈与により居住用不動産を取得した配偶者について、その贈与を受けた日の属する年の翌年3月15日までにその居住用不動産をその者の居住の用に供し、かつ、その後引き続き居住の用に供する見込みである場合にはその年分の贈与税については課税価格から2,000万円(その居住用不動産の価額が2,000万円以下である場合にはその居住用不動産の価額)までの金額を控除する。

・贈与税の課税財産の範囲

・無制限納税義務者

その年において贈与により取得した財産の全部に対し、贈与税を課する。

・贈与税の課税価格(2点/2点)

・無制限納税義務者

その年において贈与により取得した財産の価額の合計額をもって贈与税の課税価格とする。

・評価の原則

贈与により取得した財産の価額は、その財産の取得の時における時価とする。

(2)Bの相続税の課税価格(12点/14点)

(概要)(4点/4点)

Bの相続に係る相続税の課税価格は以下の合計額18,000万円とみなす。

・現金8,000万円

・宅地9,000万円

・生前贈与加算の規定により加算された国債の価額1,000万円

なお、贈与により取得した家屋は特定贈与財産に該当するため課税価格に加算されない。

(規定)

・生前贈与加算(4点/4点)

相続又は遺贈ににより財産を取得した者が、相続の開始前3年以内に被相続人から贈与により財産を取得したことがある場合には、その贈与により取得した財産の価額(特定贈与財産を除く)を相続税の課税価格に加算した価額を相続税の課税価格とみなす。

・特定贈与財産(4点/4点)

特定贈与財産とは贈与税の配偶者控除に規定する婚姻期間が20年以上である配偶者から贈与により取得した居住用不動産で次のものをいう。

・相続の開始年の前年以前にその贈与を受けている場合

贈与税の配偶者控除の規定により控除された金額に相当する金額

問2(16点/25点)

(1)

(概要)(3点/3点)

Aが絵画を寄付したことによりB及びCの相続税の負担が不当に減少すると認められる場合にはXを個人とみなして相続税を課する。

B及びCの相続税の負担が不当に減少すると認められない場合にはXに対する課税は生じない。

なおXの相続税額は100分の20を加算した金額となる。

(規定)(4点/4点)

・持分の定めのない法人に対する課税

持分の定めのない法人が遺贈により財産を取得した場合に、その遺贈をした者の親族その他特別の関係がある者の相続税の負担が不当に減少する結果となると認められる場合には、その法人を個人とみなして相続税を課する。

・相続税額の加算

相続又は遺贈により財産を取得した者が被相続人の配偶者及び一親等の血属以外の者である場合には、算出相続税額に100分の20を乗じて計算した金額を加算した金額をもって、その納付すべき相続税額とする。

(2)

(概要)(2点/3点)

Cが絵画をXに寄附した場合には非課税となるため課税価格に算入されない。

(規定)(7点/9点)

・相続財産を国等に贈与した場合の相続税の非課税等

相続又は遺贈により財産を取得した者が申告期限までにその財産を特定の公益社団法人等に贈与した場合には、その財産の価額は相続税の課税価格に算入しない。

計算(26点/50点)

宅地H ✗ 29,694,600

私道I ✗ 空欄

雑種地K ✗ 空欄

家屋J ◯ 9,100,000

雑種地L ✗ 空欄

(構築物) ◯ 275,240

(未収駐車場料)◯ 120,000

M社株式 ◯ 10,170,000

(株式の割当てを受ける権利)◯ 2,670,000

N社株式 ◯ 原則的評価方式、比準要素数1の会社に該当する

◯ 類似 268

◯ 純資産 1,911

◯ 評価額 6,900,000

定期預金T ✗? 20,008,842

家庭用財産 ◯ 1,168,000

未支給年金 ✗ 82,000

現金 ◯ C 40,000,000

D 20,000,000

E 20,000,000

Bダッシュ 20,000,000

A 28,000,000

(生命保険契約に関する権利) ◯ 15,000,000

債務 ✗ A 1,480,000

葬式費用 ◯ A 1,975,000

C 相続人でないため控除できない。

生命保険金 ◯ C 30,000,000

E 14,206,500

非課税 ✗ C,E 相続人でないため適用なし

退職手当金 ◯ A 12,000,000

非課税 ✗ A △10,000,000

生前贈与加算 ◯ A 8,500,000

E 0

精算課税 ◯ A 0

小規模宅地 ✗ 空欄

法定相続人 ✗ A.G 2人

2割加算 ✗ CDEBダッシュ

配偶者控除 ◯ 対象者なし

未成年者控除 ✗ 対象者なし

障害者控除 ✗ E 法定相続人でないため適用なし

暦年課税 ◯ A △1,320,000

(精算課税)? A 相続開始年分の精算贈与は申告不要

第74回 相続税法の分析

理論

問1は簡単だったので、上位陣はほぼ完璧に書けるはず。

問題は問2。

「持分の定めのない法人」は2年連続出題だったので、捨てて書けなかった受験生も多いのでは?

「措置法70条の非課税」はとりあえず非課税は絶対に書けてなければダメ。

課税される場合は問題文も曖昧だし、時間的にも書けなくても問題なさそう。

「持分の定めのない法人」が書けてるかどうかで差が付くと予想。

計算

計算はまず法定相続人が合っているかどうか。

法定相続人の判定は、質疑応答レベルの超マイナー論点が出題されました。

TACの答練では1度も出題されていない論点です。

法定相続人を間違えると連動して

- 葬式費用

- みなし相続財産の非課税

- 2割加算

- 障害者控除

すべて失点してしまいます、恐ろしい・・・

大原の正答率表でも法定相続人関係の正答率は6割。

集計の母数が「本試験の手応えがあった200人程度」との噂なので、6割だと約120人。

合格者300人弱とすれば、残り180人の枠は法定相続人を間違えていても大丈夫だと個人的には思っています。

さすがに今年の相続人判定でワンミスアウトは、あまりに酷。

X内の超上位陣でも間違えているので、大丈夫なはず。

TACと大原で解答が割れている定期預金は、没問扱いで問題ないでしょう。

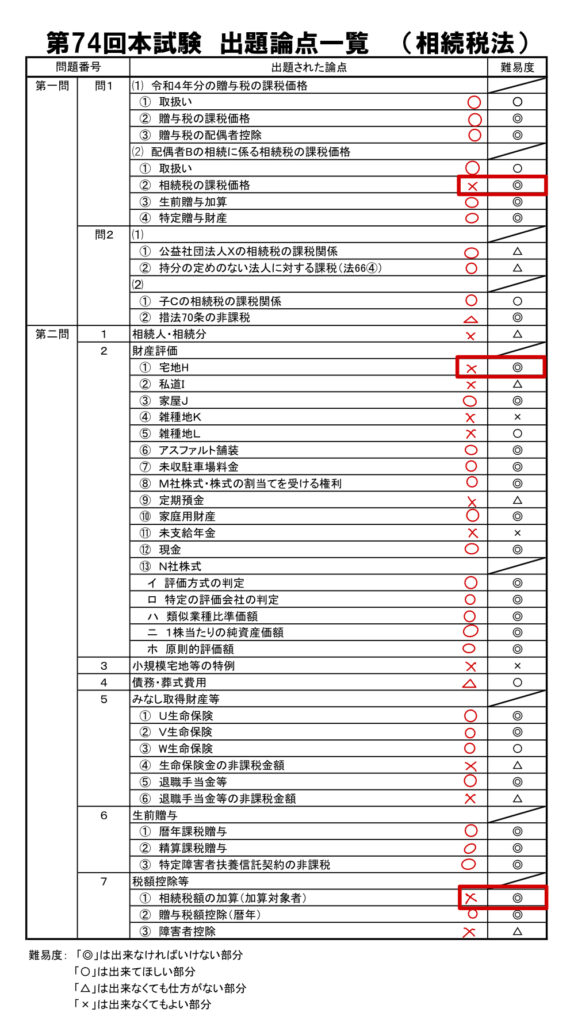

出題のポイントから考察

出題のポイントによると理論は「課税価格」「課税財産の範囲」は必要なさそうですね。

「課税される場合」「修正申告」は正答率が低いので、書けなくてもOK。

計算で税額控除関係の記載が一切無いのが気になります。

財産評価勝負だとすると、厳しい戦いになりそう。

個人的な反省点

計算のスピードが圧倒的に遅い。

上位陣は70分で集計以外は完答してくるスピード感。

理論も柱上げが遅く、かつ、不必要な柱まで書いてしまった。

規定も時間がなかったので全体的に省略して書いてしまい、自己採点は甘めですがどうでしょうか。

計算は宅地関連がほぼ白紙なのが気になります。

残り1分で解答した宅地Hのミスが痛い。

しかし極限状態の本試験で、未学習の雑種地を優先して解く手順は個人的にありえないので。

不合格なら単純にスピード不足ってことなんでしょうね。

過去の出題傾向を分析すると、翌年以降の対策が立てやすくなります。

最新の出題傾向を効率的に押さえるなら、【資格の大原】や【TAC税理士講座】の模試や直前講座が有効。

受験勉強のやり方を改善するなら、効率的な学習スタイルを導入するのがおすすめです。

特に【スタディング税理士講座】はスキマ時間の活用に強く、社会人にも好評です。

第74回 相続税法 本試験まとめ

完全に個人的な予想ですが

- 1抜け・・・「持分の定めのない法人」が書けている、かつ、法定相続人関係を正解

- 2抜け・・・「持分の定めのない法人が書けている」、または法定相続人関係を正解のいずれか

から抜けていくのではないでしょうか?

というか、計算ボーダー高いって。

経験上、理論が満遍なく書けているときは合格しているので・・・

奇跡でもビリでも、何でもいいので合格でお願いします。

本試験お疲れ様でした。

過去の試験を振り返ったあとは、次回の合格に向けて動き出しましょう。