これから税理士試験に挑戦する方、挑戦中の方は受験科目が多くて組み合わせに迷っていませんか?

税理士試験の科目選択は実務的にも、受験的にも重要です。

実務でまったく役に立たない科目、将来に必要ない科目を選んでも意味がありません。

この記事では、受験歴10年の筆者がオススメする科目の組み合わせ5選を紹介します。

意見が偏らないようにクラウドワークス・Xを使って、税理士試験の受験経験者にアンケートも実施。

アンケートの結果、人気があるのは決まった組み合わせ・順番でした。

初心者向けに科目の選び方・受験する順番も伝授します。

この記事を読めば、自分にあった科目選択ができるようになりますよ。

この記事でわかること

- 科目合格制度の概要

- 税理士試験の科目の選び方と受ける順番

- 人気のある組み合わせ5選

- 実務で役立つ科目、早期合格を狙う科目の組み合わせ

- 科目免除制度の活用法

【税理士試験】人気の科目組み合わせと受ける順番はこれ!

人気の科目組み合わせ5選

アンケートの結果から、人気の科目組み合わせは以下のとおり。

個人的には、簿財法消相がバランス良くておすすめ。

筆者の受験科目も同じです。

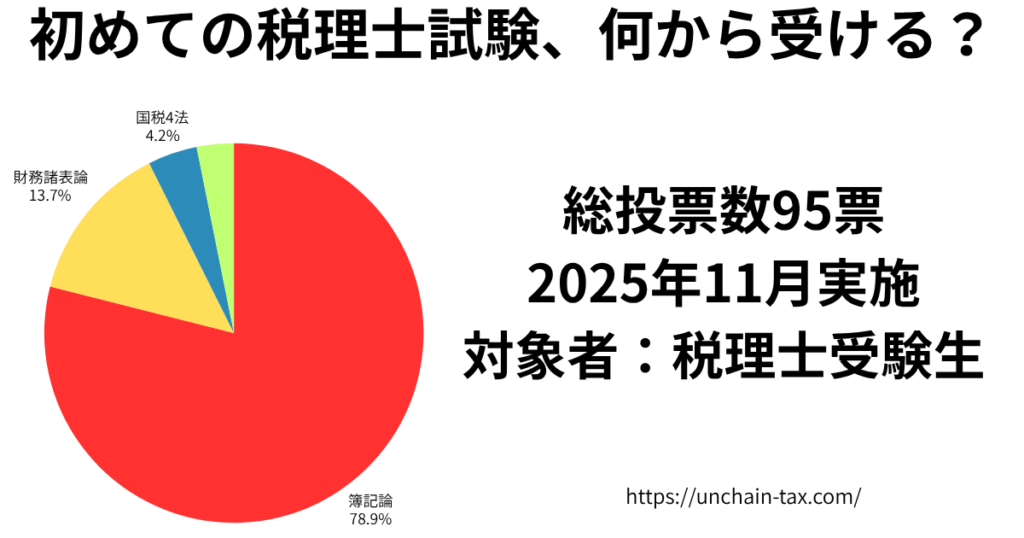

まずは会計科目から

まずは会計科目から始めましょう。

誰でも受験できるため受験生のレベルも低く、合格しやすいです。

どちらか1科目なら簿記論から始めよう。

勉強時間が年間1,000時間程度取れるなら、簿財同時学習も可能です。

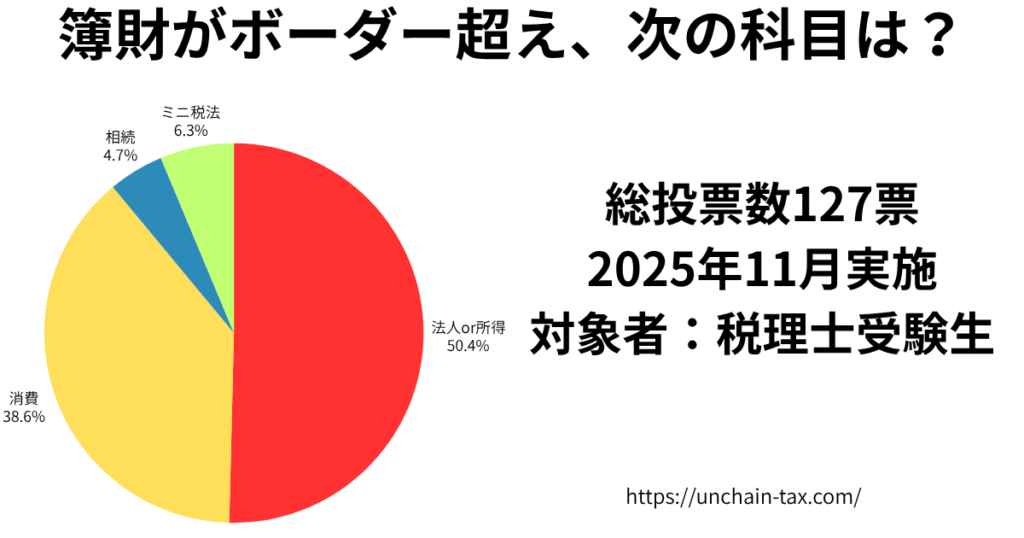

税法科目の受ける順番

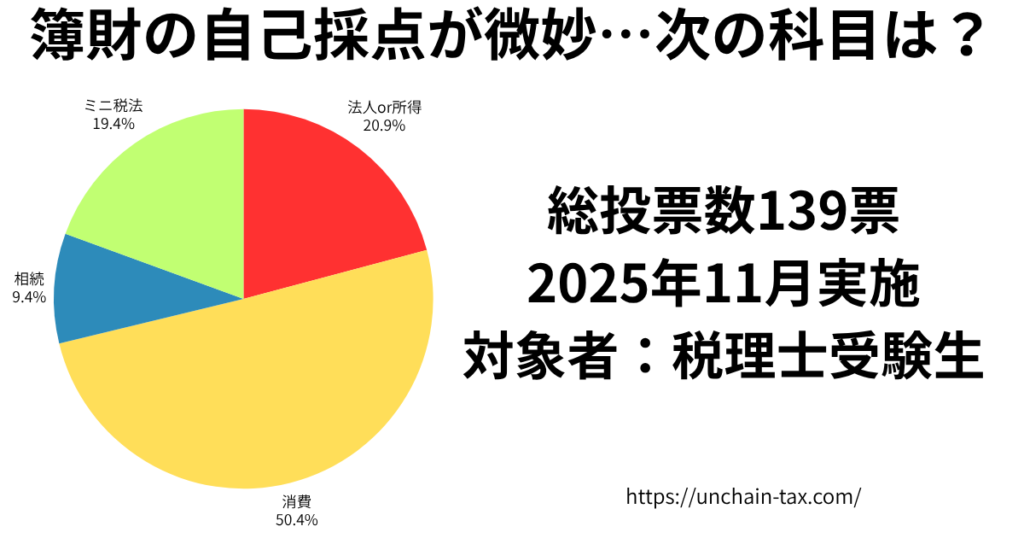

簿財の自己採点がボーダー超えなら、迷わず法人税か所得税に進みましょう。

自己採点がボーダー以下の場合は、不合格だった場合を考えて消費税かミニ税法に進みましょう。

相続税は最後にしよう

相続税は4科目合格者や税法科目合格者が多く、受験生のレベルはトップクラスに高い科目。

税法の学習に慣れてから、選択することをおすすめします。

【税理士試験】科目合格制度の概要

科目合格制度とは?

税理士試験の試験科目は全部で11科目。

この中から5科目合格すれば、税理士になれます。

合格した科目は、生涯有効で就職や転職にも有利に。

ライフスタイルに合わせて受験計画を立てれるので、難関資格でも働きながら挑戦できます。

科目選択のルール

科目の選択には、一定のルールがあります。

表にまとめると、このようになります。

簿記論は計算100%、国税徴収法は理論100%なのが特徴。

| 区分 | 科目 | 令和6年度 合格率 | 基本配点 | 標準勉強時間 TAC基準 | |

|---|---|---|---|---|---|

| 理論 | 計算 | ||||

| 必須 | 簿記論 | 17.4% | 0 | 100 | 450時間 |

| 財務諸表論 | 8.0% | 50 | 50 | 450時間 | |

| 選択必須 | 法人税法 | 16.4% | 50 | 50 | 600時間 |

| 所得税法 | 12.6% | 50 | 50 | 600時間 | |

| 選択 | 相続税法 | 18.7% | 50 | 50 | 450時間 |

| 消費税法 | 10.3% | 50 | 50 | 350時間 | |

| 酒税法 | 12.1% | 40 | 60 | 150時間 | |

| 国税徴収法 | 13.0% | 100 | 0 | 150時間 | |

| 住民税 | 18.2% | 50 | 50 | 200時間 | |

| 事業税 | 13.7% | 50 | 50 | 200時間 | |

| 固定資産税 | 18.0% | 50 | 50 | 250時間 | |

会計科目と税法科目

試験科目は大きく、会計科目と税法科目に分かれます。

ざっくりとしたイメージは会計科目は決算書の作成まで、税法科目は税金の計算を学びます。

なぜ科目の組み合わせが重要なのか?

税理士試験は、5科目すべてに合格しなければならないため、科目ごとの難易度や自分の得意・不得意を考慮した組み合わせが合格への近道となります。

難易度の高い科目を一度に複数受験すると負担が大きくなり、合格率が下がる可能性も。

実務での活用度や将来のキャリアを見据えて科目を選ぶことで、資格取得後の仕事の幅も広がります。

戦略的な科目選択は、効率的な学習と合格への最短ルートを実現するために不可欠です。

税理士試験の科目の選び方

受験者数から選ぶ

税理士試験は上位10〜15%が合格する相対試験。

合格率が決まっているので、受験者数が多い科目=合格者数が多い科目となります。

受験者数が多い「簿記論・財務諸表論・消費税法」は比較的合格しやすい科目と言えます。

(国税庁HPより)

最も受験者数が少ない事業税の受験者は249人。

合格者は全国でたった34人、ワイならこの中に入れる気がしません。

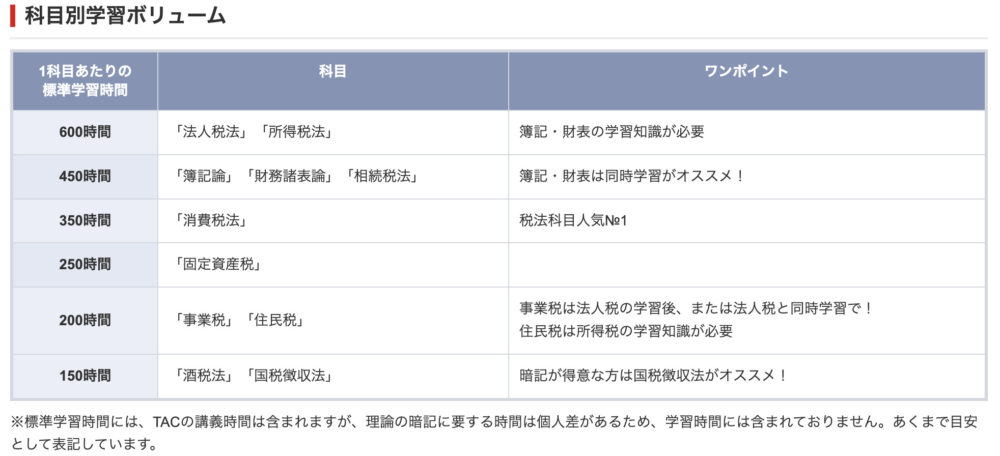

学習ボリュームから選ぶ

(TAC公式より)

「標準学習時間が少ない=合格しやすい」わけではありません。

固定資産税以下のミニ税法は、年によって満点勝負の場合があります。

消費税以上の国税4法は、合格レベルに達するまでは大変ですが、努力すればするほど差がつく科目。

1年頑張って、少しの電卓ミス・転記ミスで落ちるのがミニ税法。

このプレッシャーに耐えられますか?ワイには無理です。

ミニ税法とは?

学習ボリュームの少ない固定資産税、事業税、住民税、酒税法、国税徴収法のこと。

国税4法とは?

学習ボリュームの多い法人税法、所得税法、相続税法、消費税法のこと。

実務での必要性で選ぶ

従業員数20名程度。地方の会計事務所に7年勤めた筆者の経験では、実務で必要なのはやっぱり国税4法。

酒税法と国税徴収法は、実務で一度も使ったことがありません。

理想の税理士像から選ぶ

「将来どんな税理士になりたいか」で選ぶこともできます。

想定している顧問先が法人メインか個人メインか、最近では相続メインの事務所もあります。

科目の関連性から選ぶ

各科目には、学習内容が似ているものがいくつかあります。

関連性が高い科目は、2科目同時に学習しても相乗効果で負担が少ない場合も。

どの科目を選ぶかで、合格までの年数が大きく変わります

科目選択の注意点

税理士試験は長期戦になることが多いため、勉強時間と科目選択のバランスを考えることが大切。

難易度の高い科目やボリュームの多い科目を同時に受験すると、学習負担が大きくなり、効率が下がることがあります。

自分の生活スタイルや仕事との両立も考慮し、無理のないスケジュールを立てましょう。

複数科目の受験はうまく行けば2科目合格できますが、想像以上にキツいもの。

使える時間を把握して慎重に選択しよう。会計科目の同時学習は別記事で解説しています。

一科目だけの勉強法とそのメリット

一度に複数科目を受験するのが難しい場合は、一科目ずつ集中して勉強する方法も有効。

この方法のメリットは、各科目に十分な時間をかけて理解を深められる点にあります。

特に初学者や仕事・家庭と両立している方には、一科目ずつ着実に合格を積み重ねる戦略が向いています。

ただし、全科目合格までに時間がかかるため、長期的な計画とモチベーション維持が重要。

欲張らないで着実に、一科目ずつ合格するのが案外近道だったりします。

【税理士試験科目】オススメの組み合わせ比較

クラウドワークスを使って受験経験者に実施したアンケートでは、以下の組み合わせが人気でした。

| 簿財法消相 | 簿財法所消 | 簿財法消事 | 簿財所消相 | 簿財所消住 | |

| おすすめ度 | |||||

| 標準学習時間の合計 | 2,300時間 | 2,450時間 | 2,050時間 | 2,300時間 | 2,050時間 |

| 特徴 | 法人向けバランス型・近年人気No.1 | 相続やらないなら一押し、学習ボリューム最大 | 法人特化・学習ボリューム少 | 個人向けバランス型 | 個人特化・学習ボリューム少 |

合計時間はTAC基準で算出していますが、この勉強時間では絶対に合格できません。

少なくとも2倍は見ておきましょう。

早期合格には専門学校が必須です。

複数校の特徴を比較したい方は【税理士講座オススメ専門学校6選】も参考にしてください。

【税理士試験科目】オススメNo.1の組み合わせは簿財法消相

筆者のオススメNO.1は、簿財法消相の組み合わせ。

この科目選択なら、どんな案件もバランス良くこなせるでしょう。

ワイも簿財法消相を選択してます。

- 受験者数が多いので努力が報われやすい

- 実務で必須の3科目

- 実務で体系的に学べない科目ばかり

- 所得税法の深い知識は別途勉強が必要

- 学習ボリュームは多め

- 科目の関連性無し

法人税法:過去問での対策が一番やりやすい

消費税法:身近な内容だから、税理士合格後に必ず習得しておきたい内容である

相続税法:対策すれば比較的簡単に習得できる内容が多い

Oさん(クラウドワークスによる独自アンケートより)

実務との関連性が高い科目ばかり

申告書を作るだけなら、無資格のアルバイトでもできます。

でも実務で求められるのは「で、結局どうしたらもっと儲かるの?」という話。

出来上がった決算書・申告書で過去の報告をするのは当たり前の業務。

大事なのはその結果を踏まえて、今後どうしていくかを提案できるかどうかです。

そのためには、主要な税法科目の体系的な理解が必須になります。

現在、企業の経理職として勤務しております。企業会計税務をさらに深めていき、知識として最初に大切なのは法人税法だと認識しているので、まずは法人税法の取得を第一に考えております。

mさん(クラウドワークスによる独自アンケートより)

所得税法は実務と法人税法の知識でカバーする

所得税法と法人税法は、基本的な考え方は似ています。

ざっくり言えば、対象が会社なのか個人なのかの違い。

法人税法に合格していれば、基本的な部分は所得税法に応用可能。

所得税法の申告書は、基本レベルなら実務で大量に作成することで身に付きます。

もちろん所得税法の深い知識は別に勉強する必要があります。

法人税法、消費税法、相続税法は実務で体系的に学ぶのは難しい

実務では税法を体系的に学ぶことはできません。

多くの会計事務所は、新人の教育体制が整ってないからです。

筆者は20人規模の会計事務所に7年間勤務しましたが、「この人わかってるな〜」という先輩は1人もいませんでした。

ボリュームの多い税法を体系的に学ぶには、専門学校を利用するのが1番です。

法人税は税理士事務所などでは一番重要で詳しくないといけない科目なので。合格したい・したくないに関係なく、勉強しなければならない科目です。

kさん(クラウドワークスによる独自アンケートより)

消費税法は実務的に外せない

個人的に消費税法は必須科目です。

実務では毎日の入力作業で使いますし、軽減税率やインボイスなど改正も多い科目。

税理士のミスで損害賠償される件数が、ダントツで多いのも消費税法。

しっかり勉強しておくべき科目です、アンケートでも消費税法は一番人気でした。

消費税法は税法の入門科目との認識もあり、他の税法と比べ受験者数が多く合格率が低いものの、受験者の平均レベルが低い傾向にあると考え、相対評価の観点から合格しやすいものと思い選択しました。

sさん(クラウドワークスによる独自アンケートより)

消費税法は税理士業界に携わる人であれば必ず使うと考えており、また、消費税法は難しく、訴訟問題に発展するケースも少なくありませんので、受験をとおして体系的にしっかり勉強しておいた方が良いと考えたため

kさん(クラウドワークスによる独自アンケートより)

かつて会計事務所で働いており、税理士試験を受けたことがあります。その時に先輩から消費税法が一番受かりやすく勉強もしやすいと言われたため、それを受けました。先輩曰く、消費税法は一番身近な税なので頭に入りやすいとのことでした。

aさん(クラウドワークスによる独自アンケートより)

相続税法は税理士報酬が高いので外せない

相続税法は申告書作成までが大変ですが、税理士報酬が高いので外せません。

高額な案件を数件こなせば、それだけで年間の必要な売上を稼ぐことも可能。

相続案件は、実務でベテランの職員が担当するのが普通です。

新人で相続税の申告書を体系的に学ぶのは難しいので、専門学校を利用しましょう。

実際に父の時に、勉強をして、自分で相続税の申告をしたので、馴染みやすく、これから高齢化社会で必要だから。

sさん(クラウドワークスによる独自アンケートより)

相続税法科目を選択した理由は、個人資産のプランを考える仕事をしているので自分のスキルの向上を目指しての選択です。

pさん(クラウドワークスによる独自アンケートより)

【税理士試験科目】目的別の組み合わせ4選

学習ボリュームは多いが実務で役立つ簿財法所消

相続案件をやらないなら、簿財法所消の組み合わせがオススメ。

個人、法人とも難しい案件にも対応可能です。

メインが顧問契約になるので、報酬が安定しやすいのもポイント。

顧問契約とは?

毎月決まった報酬をもらう契約形態、契約解除になるまで継続して収入を得ることができる。

相続のような毎月発生しない特別な案件はスポット契約・スポット案件などと呼びます。

スポット案件の報酬は都度払いなので毎月は発生しません。

「毎月の仕事量をキープしたい」「突発的な仕事はやりたくない」場合はオススメの組み合わせ。

- 相続案件をやらないなら一押し

- 個人、法人とも深い対応が可能

- 報酬が安定しやすい

- 相続税法の知識が付かない

- 報酬の高い相続案件に対応できない可能性がある

- 学習ボリューム最大

簿財は必須のため選択をしました。

また法人に対しての税務を主な業務にしていきたい、どの税理士事務所でも入りやすいと考え、法消所を選びました。

aさん(クラウドワークスによる独自アンケートより)

法人税は企業様とお仕事する時に必須、所得税、消費税も仕事する上で役立つので選択しました。

ただ、試験に受かればOKという事であれば所得は外した方がベターです。勉強時間がかなり取られます。

lさん(クラウドワークスによる独自アンケートより)

法人メインで早期合格を狙うなら簿財法消事

大企業メインの仕事がしたいなら、簿財法消事がオススメ。

法人税法と事業税は、科目の関連性もあって勉強しやすいです。

学習ボリュームも少なめで、早期合格を狙う場合にもオススメの組み合わせ。

- 事業税を学ぶことで大企業の税務も対応可能

- 法人税法と事業税は科目の関連性も高く、勉強しやすい

- 学習ボリューム少なめ

- 所得税法、相続税法の知識がないので個人の税務に対応できない

簿財は必須科目なので当然。会計事務所で中小企業の担当をしているので法人税・消費税・事業税は後々仕事に活かせるかと思って選択。

Nさん(クラウドワークスによる独自アンケートより)

資産家の税務がしたいなら簿財所消相

個人の資産家メインで仕事をしたいなら、簿財所消相がオススメ。

毎年の確定申告から相続まで、資産家の税務を総合的にサポート可能。

報酬額が低くなりがちな個人の税務も、資産家メインなら心配ありません。

個人の確定申告シーズンだけガッツリ働いて残りは遊ぶ、そんな働き方ができるかもしれませんね。

個人の確定申告シーズンとは?

毎年1月1日から3月15日までが所得税の確定申告期間。決算期がバラバラな法人と違い、仕事が集中するので忙しくなります。

- 個人向けならバランスNO.1

- 資産家メインなら報酬額も期待大

- メリハリをつけた働き方が可能

- 学習ボリューム多め

- 法人税法の申告書作成が辛いかも

- 繁忙期に業務が集中する

個人メインで早期合格を狙うなら簿財所消住

個人向け、かつ、早期合格を狙う組み合わせ。

所得税法と住民税は科目の関連性があって勉強しやすいです。

個人メインなら報酬面から相続税法にも対応したいところ。

相続税法は試験突破後に別途、勉強が必要か。

- 所得税法と住民税は科目の関連性も高く、勉強しやすい

- 学習ボリューム少ない

- 法人税法の申告書作成が辛いかも

- 相続税法は別途、勉強が必要

消費税→個人でも法人でも実務に活かせるため

所得税→法人よりは興味があったため

住民税→所得税と学習範囲が重複するため

hさん(クラウドワークスによる独自アンケートより)

【税理士試験科目】受ける順番はどうする?

まずは会計科目をクリアしよう

税理士受験生にXで行ったアンケートでは、「まずは簿記論から」という意見が約80%でした。

簿財同時合格を狙うなら簿記2級から1,000時間、簿記1級から800時間は最低でもかかります。

この勉強時間を確保できないなら、簿記論1科目から始めましょう。

簿財同時学習には、スタディングをおすすめしています。

最初の税法科目の選び方

税法科目は、簿財の自己採点の結果で選択が変わります。

法人税・所得税・相続税は学習ボリュームも多く、簿財を完全に片付けた後でないと選択すべきではありません。

簿財が不合格の場合、初学の税法と並行して勉強するのは難しいです。

筆者は簿記論と消費税を並行して失敗しました。

特に働きながらの場合は、1年1科目に絞ることをおすすめします。

法人税か所得税どっちにする?

法人税・所得税の選択は完全に好みです。好きなほうを選びましょう。

法人税・所得税は簿財の知識が必要です。

簿財の知識があるうちに、選択するのがおすすめ。

消費税かミニ税法どっちにする?

消費税かミニ税法なら、個人的には消費税がおすすめ。

比較的受かりやすく・実務で最も使う科目ですし、選択して損はありません。

ただし最近の消費税は改正論点が増えて、合格に必要な勉強時間は1,250時間超。

会計科目が不合格だった場合、消費税と同時学習はかなり厳しいです。

勉強時間が確保できないなら、ミニ税法も検討しよう。

相続税は最後にしよう

相続税は税法科目の中でも、合格しにくい科目と言えます。

将来的に相続をやらないなら、無理に選択する必要はありません。

選択するにしても、税法の勉強に慣れた最終科目にしよう。

科目免除制度の活用法

科目免除の要件

税理士試験には、大学院修了や一定の実務経験などにより一部科目が免除される制度があります。

例えば、会計学や税法に関する大学院の修士課程を修了し、所定の論文審査に合格すると、該当する科目の免除が認められます。

また、国税専門官などの公務員経験者にも免除制度が適用される場合も。

免除制度を活用することで、受験科目数を減らし、効率的に合格を目指すことが可能。

サポート体制が整っている【大原】や【LEC税理士講座】などでは、免除制度を踏まえた受験相談も行われています。

どの科目が免除対象か?

免除制度の対象となる科目は、主に会計科目(簿記論・財務諸表論)と税法科目(法人税法・所得税法など)。

大学院で会計学を専攻した場合は会計科目、税法を専攻した場合は税法科目の免除が認められることが多いです。

ただし、免除の範囲や条件は大学院や実務経験の内容によって異なるため、事前にしっかりと確認することが大切です。

| 免除対象 | 主な要件 |

|---|---|

| 会計科目 | 会計学専攻の大学院修了 |

| 税法科目 | 税法専攻の大学院修了 |

| 一部税法科目 | 国税専門官等の実務経験 |

免除制度を利用した戦略的受験

免除制度を活用することで、受験科目数を減らし、残りの科目に集中して学習することができます。

特に難易度の高い科目が免除対象となる場合、合格までの負担が大きく軽減されます。

免除を前提に大学院進学を検討する受験生も多く、長期的なキャリアプランの一環として活用するのも有効。

ただし、免除申請には書類準備や審査が必要なため、早めの情報収集と計画が重要です。

学歴がなくても利用できる場合もあるので、専門学校に問い合わせてみよう。

【税理士試験科目】オススメの組み合わせと受ける順番まとめ

この記事では受験歴10年の筆者の経験と独自アンケートでわかった、オススメの科目選択について解説しました。

どの組み合わせも、一長一短があります。

結局のところ、試験を突破しても未学習科目の勉強は必要。

実務で役立つ科目を選ぶも良し、学習ボリュームで選ぶも良し。

迷ったらこの記事で紹介した組み合わせを選べば、間違いありません。

個人的には興味のある科目を選ぶのが勉強のモチベも上がるしオススメ。

興味のある科目を選ぶことはモチベーション維持につながります。

ただし独学で続けるのは難しいため、【大原】や【TAC】【クレアール】など、まずは自分に合う講座を資料請求してみると安心です。

あわせて読みたい